افتح ملخص المحرر مجانًا

رولا خلف، محررة الفايننشال تايمز، تختار قصصها المفضلة في هذه النشرة الأسبوعية.

الكاتب زميل أقدم في معهد بروكينجز وكبير الاقتصاديين السابق في معهد التمويل الدولي

قد تكون الانتخابات الأمريكية بداية لارتفاع هائل للدولار، لكن الأسواق لم تدرك ذلك بعد. في الواقع، وبدون الكثير من الوضوح بشأن ما هو قادم، تقوم الأسواق حاليًا بإعادة النظر في حركة الأسعار بعد فوز دونالد ترامب في عام 2016. وتعمل التوقعات بسياسة مالية أكثر مرونة على رفع توقعات النمو، وتعزيز سوق الأوراق المالية، في حين تعمل أسعار الفائدة الأميركية المرتفعة في مقابل بقية العالم على دعم الدولار.

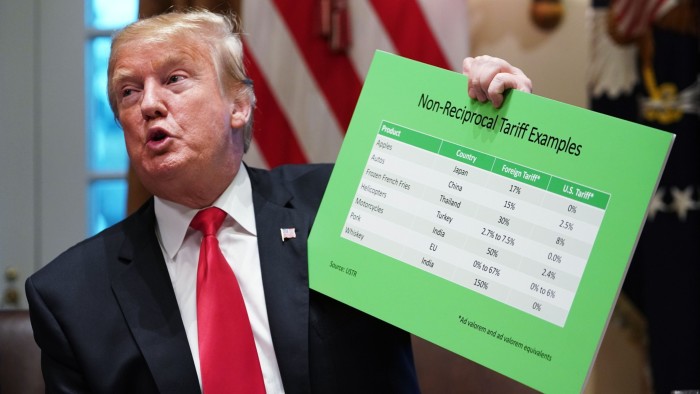

ولكن إذا استمر الرئيس المنتخب في فرض التعريفات الجمركية، فإن تغييرات أكبر قادمة. في عام 2018، بعد أن فرضت الولايات المتحدة تعريفة جمركية على نصف كل ما تستورده من الصين بمعدل 25 في المائة، انخفض الرنمينبي بنسبة 10 في المائة مقابل الدولار، في ما كان يقابله واحد مقابل واحد تقريبا. ونتيجة لذلك، لم تتغير أسعار الواردات المقومة بالدولار إلى الولايات المتحدة إلا قليلا ولم تفعل التعريفات الجمركية شيئا يذكر لتعطيل توازن التضخم المنخفض قبل جائحة كوفيد. الدرس المستفاد من تلك الحادثة هو أن الأسواق تتاجر بالتعريفات الجمركية وكأنها صدمة سلبية لشروط التجارة: حيث تنخفض عملة الدولة الخاضعة للتعريفات الجمركية للتعويض عن الضرر الذي لحق بالقدرة التنافسية.

وإذا فرضت الولايات المتحدة تعريفات أكثر وربما أكبر كثيرا، فإن الحجة لصالح خفض قيمة الرنمينبي تصبح ملحة. وذلك لأن الصين عانت تاريخياً من هروب رؤوس الأموال عندما سيطرت توقعات انخفاض قيمة العملة على سكانها. وعندما حدث هذا في عامي 2015 و2016، أدى إلى تدفقات كبيرة إلى الخارج كلفت الصين تريليون دولار من احتياطيات النقد الأجنبي الرسمية.

وربما تم تشديد القيود المفروضة على تدفقات رأس المال منذ ذلك الحين، ولكن الدرس الرئيسي المستفاد من تلك الحادثة يتلخص في السماح بانخفاض كبير في قيمة الرنمينبي، حتى لا تتمكن الأسر من خفض قيمة الرنمينبي مقدما. وكلما كانت الرسوم الجمركية الأمريكية أكبر، كلما أصبح هذا المنطق أكثر أهمية. ولنأخذ على سبيل المثال حالة فرض تعريفة بنسبة 60 في المائة على جميع الواردات من الصين، وهو الرقم الذي طرحه الرئيس المنتخب خلال الحملة الانتخابية. وبأخذ التعريفات الجمركية المعمول بها بالفعل اعتبارا من عام 2018، قد يتطلب هذا انخفاضا بنسبة 50% في قيمة الرنمينبي مقابل الدولار للحفاظ على استقرار أسعار الواردات الأمريكية. وحتى لو فرضت الصين تعريفات انتقامية، وهو ما من شأنه أن يقلل هذا العدد، فمن المرجح أن يكون حجم خفض قيمة الرنمينبي المطلوب غير مسبوق.

وبالنسبة للأسواق الناشئة الأخرى، فإن مثل هذا الانخفاض الكبير في قيمة العملة سيكون زلزالياً. وستنخفض العملات في جميع أنحاء آسيا جنباً إلى جنب مع الرنمينبي. وهذا بدوره سيؤدي إلى انخفاض عملات الأسواق الناشئة في كل مكان آخر. وسوف تتراجع أسعار السلع الأساسية أيضاً لسببين. أولاً، سوف تنظر الأسواق إلى حرب الرسوم الجمركية وكل حالات عدم الاستقرار التي تصاحبها باعتبارها تأثيراً سلبياً على النمو العالمي. ثانيا، التجارة العالمية مقومة بالدولار، وهذا يعني أن الأسواق الناشئة تفقد قوتها الشرائية عندما يرتفع الدولار. وفي الواقع، سوف تتشدد الظروف المالية، الأمر الذي سيؤثر أيضًا على السلع. ولن يؤدي ذلك إلا إلى زيادة الضغوط على عملات مصدري السلع الأساسية.

وفي مثل هذه البيئة، فإن العدد الكبير من عمليات ربط الدولار في الأسواق الناشئة معرضة للخطر بشكل خاص. وسوف يصبح ضغط انخفاض قيمة العملة شديداً، وسوف تتعرض العديد من عمليات ربط العملة لخطر التخفيضات الهائلة في قيمة العملة. وتشمل الأوتاد البارزة الأرجنتين ومصر وتركيا.

وفي كل هذه الحالات فإن الدرس المستفاد هو نفسه: هذا وقت سيئ للغاية لربط العملة بالدولار. وتتمتع الولايات المتحدة بحيز مالي أكبر من أي دولة أخرى، ويبدو أنها عازمة على استغلاله. وهذا أمر إيجابي للدولار. إن التعريفات الجمركية ليست سوى مظهر واحد من مظاهر تراجع العولمة، وهي العملية التي تحول النمو من الأسواق الناشئة إلى الولايات المتحدة. وهذا أيضًا إيجابي للدولار. وأخيرا، تعمل المخاطر الجيوسياسية المرتفعة على جعل أسعار السلع الأساسية أكثر تقلبا، مما يزيد من حدوث الصدمات الاقتصادية. وهذا يجعل أسعار الصرف المرنة بالكامل الآن أكثر قيمة مما كانت عليه في الماضي.

والنبأ الطيب هنا هو أن الوصفة السياسية للأسواق الناشئة واضحة: السماح لسعر الصرف بالتعويم بحرية والعمل كتعويض عما قد يشكل صدمة خارجية ضخمة للغاية. ويتلخص الاعتراض على هذه الفكرة في أن خفض قيمة العملة بشكل كبير من الممكن أن يؤدي إلى تعزيز التضخم، ولكن البنوك المركزية في الأسواق الناشئة أصبحت أفضل في معالجة هذا الأمر. لقد تمكنوا في الغالب من التغلب على صدمة التضخم الناجمة عن فيروس كورونا بشكل أفضل من نظرائهم في مجموعة العشرة، حيث قاموا بالمشي في وقت مبكر وبسرعة أكبر. أما الخبر السيئ فهو أن ارتفاعاً كبيراً آخر في قيمة الدولار قد يلحق ضرراً دائماً بأسواق الديون بالعملة المحلية في مختلف الأسواق الناشئة.

وقد عانت هذه الاقتصادات بالفعل لأن الارتفاع الهائل في قيمة الدولار على مدى العقد الماضي أدى إلى محو عوائد المستثمرين الأجانب عند تحويلهم مرة أخرى إلى عملاتهم المحلية. ومن شأن ارتفاع كبير آخر في قيمة الدولار أن يلحق المزيد من الضرر بهذه الفئة من الأصول ويدفع أسعار الفائدة إلى الارتفاع في الأسواق الناشئة. وهذا يجعل الأمر أكثر إلحاحاً بالنسبة لهذه الاقتصادات إلى وضع الميزانية بحكمة واستباقية.